圖片

備注:數(shù)據(jù)是指中國大陸所有銅箔工廠出貨量,含外資企業(yè)大陸工廠出貨量

數(shù)據(jù)來源:高工產(chǎn)研鋰電研究所(GGII),2023年3月

從競爭格局來看�,2022年中國鋰電銅箔出貨量排名靠前的企業(yè)包括龍電華鑫���、德?�?萍?��、諾德股份、嘉元科技���、銅博科技����、長春化工(臺)等�,以大陸內(nèi)資企業(yè)為主��。

其中��,龍電華鑫穩(wěn)居行業(yè)第一���;得益于市場需求快速增長����,德福科技產(chǎn)能快速提升后�,市占率同比提高4.8個百分點(diǎn),排名由第四位躍升到第二位����;諾德股份和嘉元科技依次降至第三、第四位�����;銅博科技表現(xiàn)亮眼����,2022年鋰電銅箔出貨量同比漲幅超200%,市占率同比提高近4個百分點(diǎn)�����,排名由不到TOP10階躍至行業(yè)第五位���,隨著新產(chǎn)能的釋放�����,其市占率有望進(jìn)一步提升����,長春化工(臺)、華創(chuàng)新材����、銅冠銅箔、中一科技��、江銅銅箔等企業(yè)緊隨其后���。

2022年中國鋰電銅箔出貨量競爭格局(%)

圖片

數(shù)據(jù)來源:高工產(chǎn)研鋰電研究所(GGII)�����,2023年3月

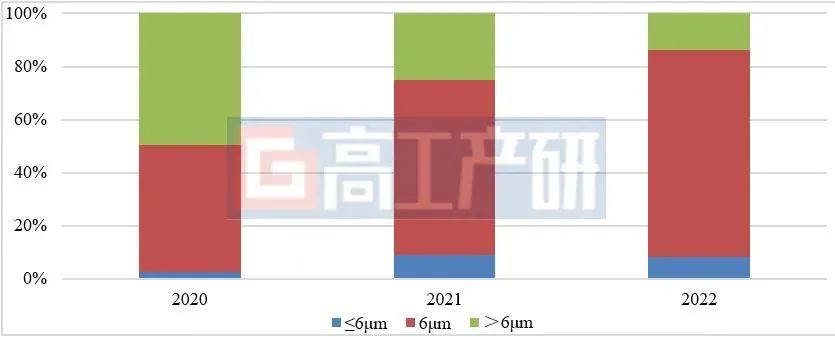

從產(chǎn)品結(jié)構(gòu)來看�����,2022年,≤6μm鋰電銅箔市場滲透率由2021年的不足80%升至超85%,其中6μm銅箔市場占比為78%��,同比提高12個百分點(diǎn)��,6μm以下銅箔市占比小幅下滑���。

2020-2022年中國鋰電銅箔產(chǎn)品結(jié)構(gòu)(%)

圖片

備注:≤6μm主要為4.5μm和5μm鋰電銅箔

數(shù)據(jù)來源:高工產(chǎn)研鋰電研究所(GGII)���,2023年3月

在下游市場對鋰離子電池更高能量密度、更低成本��、更好安全性的性能要求下����,鋰電銅箔極薄化趨勢已定。隨著銅箔企業(yè)關(guān)鍵技術(shù)的不斷突破和電池企業(yè)應(yīng)用技術(shù)的逐步提高����,5μm/4.5μm及更薄的3.5μm/3μm銅箔的產(chǎn)業(yè)化技術(shù)將日益成熟,應(yīng)用場景將逐漸增多�����。此外���,復(fù)合銅箔����、打孔銅箔等新型銅箔產(chǎn)品有望成為企業(yè)新的技術(shù)競爭點(diǎn)。

未來�,動力電池和儲能電池市場仍將是帶動鋰電銅箔市場增長的主要驅(qū)動力,GGII預(yù)計����,到2025年中國鋰電銅箔出貨量將達(dá)到105萬噸,較2022年增長1.5倍�。